1、机床产业:工业母机,下游应用广泛,是现代化建设的重要力量

机床又称工业母机,是用来制造机器的机器,应用广泛,下游包括汽车、航天航空、船舶、磨具、发电等设备制造,在国民经济现代化的建设中起着重要作用。定义与分类:根据论文《数控机床发展历程及未来趋势》(中国机械工程杂志,作者:刘强)、纽威数控招股说明书、百度百科信息,机床是指用来制造机器的机器,又被称为“工作母机”或“工具机”,在国民经济现代化的建设中起着重大作用;从分类上看,按照加工方式划分为金属切削机床、金属成形机床、木工机床,按照是否使用数控系统可以分为数控机床和非数控机床。

产业链情况:以数控机床为例,根据前瞻经济学人官方百家号信息,数控机床上游主要为数控机床所需的各类设备部件,包括数控系统、核心零部件、功能部件、电子元件等;下游应用领域广泛,主要包括汽车制造、航空航天设备制造、船舶制造、模具制造、发电设备制造、冶金设备制造和通信设备制造等。

2、制造业投资筑底,机床行业有望重回投资上行周期

2.1、宏观判断:制造业投资整体处于筑底阶段,期待鼓励设备投资等政策发力

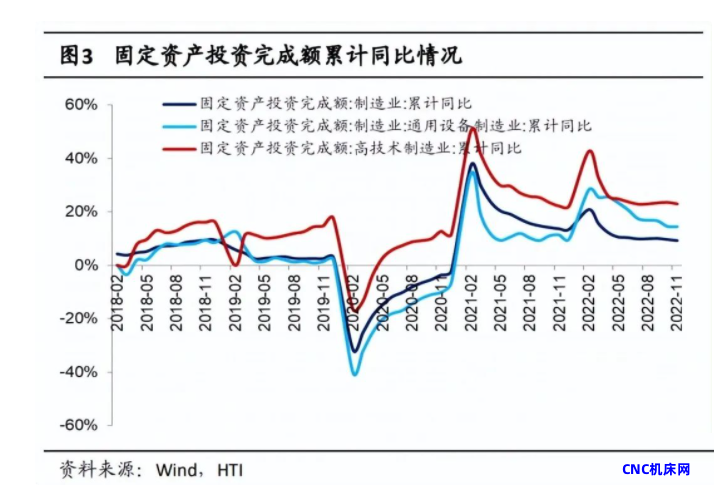

我们判断,制造业投资整体处于筑底阶段,期待迎来向上修复,具体来看:1)作为经济先行指标之一的企(事)业单位中长期贷款9月、10月呈现同比上行趋势;2)同时2022年9月以来,关于制造业及其设备等投资的支持政策频频颁发。制造业投资整体处于筑底阶段,从结构上看,高新技术制造业投资热度较高。根据Wind数据:1)PMI:2022年11月,中国PMI/新订单PMI/产成品库存中国PMI/生产PMI48.00%/46.40%/48.10%/47.80%,仍处于荣枯线(50%)之下。2)固定资产投资完成额:2022年11月,中国固定投资完成额累计同比情况分类来看,制造业/通用设备/高新技术制造业同比+9.30%/+14.50%/+23.00%;高新技术制造业投资热度较高。3)CPI-PPI:2022年11月,CPI减去PPI的值为2.90%。

从信贷情况看,企(事)业单位中长期贷款9月、10月呈现同比上行趋势,制造业贷款需求2022年第三季度环比改善。根据Wind数据:

1)企(事)业单位中长期贷款:企事业单位中长期贷款从2022年9月开始同比增速逐步上行,9月、10月单月同比分别为12.53%、12.63%,趋势有所上行。我们认为,企事业单位中长期贷款同比增速趋势上行,印证下游融资需求逐步回暖。

2)制造业贷款需求指数:2022年三季度制造业贷款需求指数为60.60%,qoq+0.90pct,yoy-6.80pct,呈现环比改善趋势。

2022年9月以来,关于制造业及其设备等投资的支持政策频频颁发,我们认为,支持政策的发布有望鼓励制造业投资,对企业购置及更新设备产生正向影响。以《关于加大支持科技创新税前扣除力度的公告》为例,主要内容为:高新技术企业在2022年10月1日至2022年12月31日期间新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除。

2.2、周期复盘:机床投资周期约为10年,疫情影响逐步减弱下有望重回上行周期

回顾过去三十余年,中国机床投资周期大约为10年,与朱格拉周期较为相符,且每一轮的产量峰值均比上一轮峰值高,同时,疫情对新一轮机床投资周期开启有所制约,待影响逐步减弱,机床投资有望重回投资上行周期。以金属切削机床为例,我们通过观察其从1989年到2021年的产量情况,可以看到三十余年间金属切削机床产量经历过三个完整的周期,时间维度大约为9-11年,同时,这三轮中,每一轮的产量峰值均比上一轮峰值高,其中,2011年产量是最近一轮的峰值,为86.00万台。整体来看,作为重要的固定投资组成部分,机床投资周期与朱格拉周期(8-10年)较为相符。我们看到,本轮机床周期大概率已约从2020年开启,但因疫情等经济影响因素,对机床投资有所制约,我们认为,后疫情时代下,随着经济逐步复苏,中国机床投资有望重回投资上行周期。

具体来看,我们认为机床约10年投资周期与使用寿命相关,由此带来更新周期;同时,每一轮投资周期中,景气上行周期、产量峰值等与机床存量、宏观经济景气度、主要下游发展情况、政策支持相关。

1)一般机床更新周期约为10年,工作强度等会影响其使用年限。根据观研天下2022年10月19日发布的报告,机床是机械制造业中的耐用消费品,一般机床使用寿命约为10年,但在重型切削下长时间工作的机床寿命为7-8年;现阶段我国10年以上使用年限的机床占存量机床的30%。

2)经济景气度影响:我们通过观察发现,金属切削机床月度产量同比增速与PMI呈现较高的相关性、且波动较为同步,这意味着经济景气度对机床投资的传导速度较快。

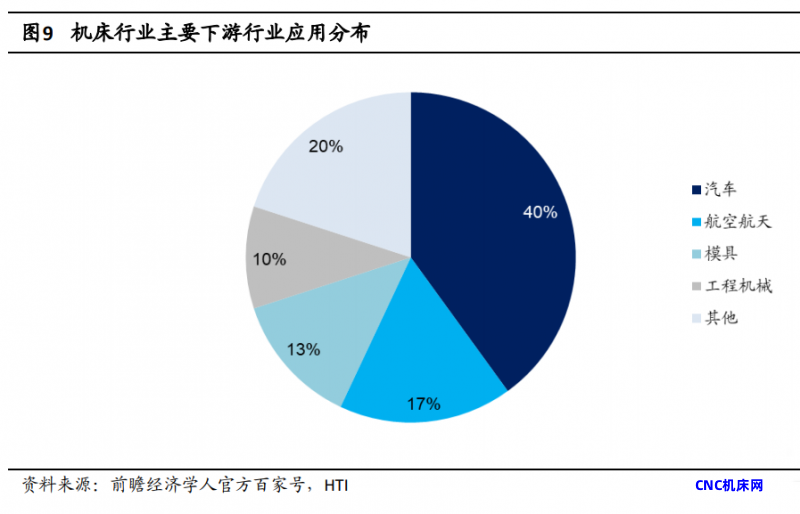

3)主要下游情况:汽车、工程机械等主要下游月产量同比相较金属切削机床月产量同比有一定领先性。根据前瞻经济学人官方百家号信息,从机床行业下游应用分布来看,汽车/航空航天/模具/工程机械占比分别为40%/17%/13%/10%。结合数据可获取的情况,我们以汽车、工程机械等下游行业进行分析,由于汽车是机床最主要的下游行业,我们观察到,金属切削机床月产量同比与汽车月产量同比呈现高度相关性,且在部分时间呈现出汽车月产量同比领先4-8个月不等的现象;以挖掘机为代表的工程机械行业,我们看到,金属切削机床月产量同比与挖掘机产量月度同比呈现较高关联性,且挖掘机产量月度同比相较金属切削机床月产量同比有一定领先性。

4)政策支持:我们认为,2009年十大产业振兴规划拉动了制造业固定资产投资,其中《装备制造业调整和振兴规划实施细则》提出加快实施高档数控机床与基础制造装备科技重大专项、调整税收优惠政策等一系列政策措施对机床投资有较大拉动。

①2009年国务院审议并原则通过十大产业调整振兴计划。根据中国政府网援引新华社报道(2009年2月26日),在国际金融危机对中国实体经济影响日益加深的背景下,2009年1月中旬以来,国务院相继召开常务会议,审议并原则通过了汽车、钢铁、纺织、装备制造、船舶工业、电子信息、轻工、石化、有色金属产业和物流业等十大产业调整振兴规划;相关统计显示,除物流业之外,其他九大产业工业增加值占我国全部工业增加值的比重接近80%,占中国GDP总额的比重约为三分之一。

②2010年1月国务院发布《装备制造业调整和振兴规划实施细则》,提出加快实施高档数控机床与基础制造装备科技重大专项,提出调整税收优惠政策等一系列政策措施。根据国务院新闻办公室网站信息,i)发展重点上看,2010年1月18日国务院办公厅发布《装备制造业调整和振兴规划实施细则》(规划期为2009-2011年,以下简称“规划”),在科技重大专项中,规划提出,加快实施高档数控机床与基础制造装备科技重大专项,重点研发高速精密复合数控金切机床、重型数控金切机床、数控特种加工机床、大型数控成形冲压设备、重型锻压设备、清洁高效铸造设备、新型焊接设备与自动化生产设备、大型清洁热处理与表面处理设备等八类主机产品,基本掌握高档数控装置、电机及驱动装置、数控机床功能部件、关键部件等的核心技术。

③)政策措施上看,规划提出包括发挥增值税转型政策的作用、加大技术进步和技术改造投资力度、调整税收优惠政策等在内的一系列政策措施。以调整税收优惠政策为例,规划提出,a.鼓励开展引进消化吸收再创新,对生产国家支持发展的重大技术装备和产品,确有必要进口的关键部件及原材料,免征关税和进口环节增值税;b.在对铸件、锻件、模具、数控机床产品增值税实行先征后返的政策到期后,研究制定新的税收扶持政策,调整政策适用范围,引导发展高技术、高附加值产品。

3、景气度:新能源车+出口需求景气持续,日本对华订单同比上行

3.1、需求跟踪:新能源汽车有望催生新机床需求,汽车、挖掘机月度销量趋稳

汽车领域:汽车整体月度销量趋稳,新能源汽车销量维持高增长,有望带动其上游汽车零配件厂商的需求量上升,催生出新的机床需求。1)整体来看,2022年汽车月度销量同比增速在4月触底达到-47.60%,5月同比下滑收窄,6月同比增速恢复至23.77%;2022年11月,汽车月度销量同比略下降7.92%,维持相对稳健。其中,新能源汽车4月销量同比增长44.94%,5-8月的月度销量同比增速保持100%以上,2022年11月销量同比增速为74.79%,延续高增长趋势。2)根据MIR睿工业官方微信公众号,汽车仍是机床最大的下游行业,新能源汽车是汽车领域的主要增长引擎,2021年新能源汽车销量同比增长158%;新能源汽车的发展带动其上游汽车零配件厂商的需求量上升,催生出新的机床需求。

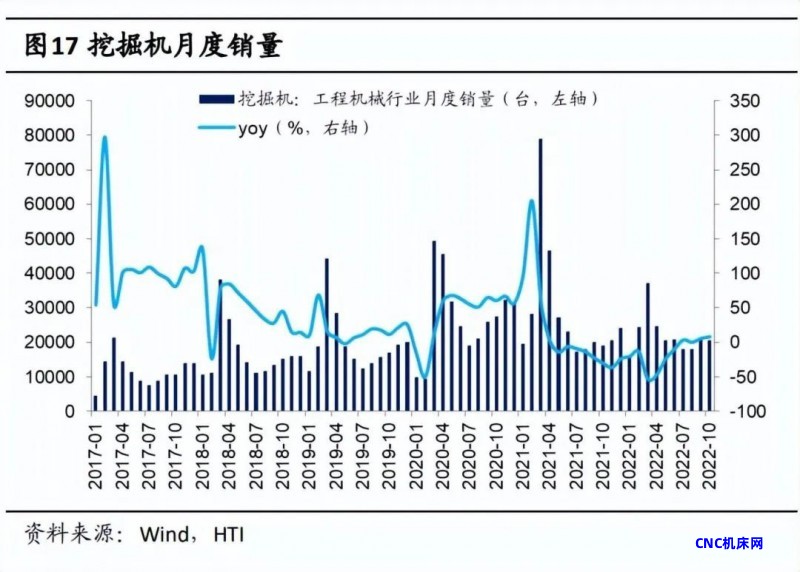

工程机械:挖掘机月度销量维持稳健,地产政策宽松情形下,以挖掘机为代表的工程机械有望受益。2022年挖掘机月度开工小时数从3月开始保持相对稳健,11月的开工小时数为97.9小时,环比下行3.6小时,同比下行12.4小时;挖掘机月度销量同比增速从7月开始回正,7/8/9/10月销量分别同比增长3.40%/0.00%/5.49%/8.10%,维持稳健。同时,根据证监会官网《证监会新闻发言人就资本市场支持房地产市场平稳健康发展答记者问》,证监会决定在股权融资方面调整优化5项措施:①恢复涉房上市公司并购重组及配套融资;②恢复上市房企和涉房上市公司再融资;③调整完善房地产企业境外市场上市政策;④进一步发挥REITs盘活房企存量资产作用;⑤积极发挥私募股权投资基金作用。我们认为,地产政策宽松情形下,以挖掘机为代表的工程机械有望受益。

3.2、出口数据:1-9月中国机床工具行业出口保持增长趋势

2022年1-9月中国机床工具行业出口保持增长,比如金属加工机床出口同比增长21%。1)2022年1-9月出口数据:根据中国机床工具工业协会cmtba官方微信公众号,2022年1-9月份出口仍保持大幅增长的趋势。其中,金属加工机床出口额45.8亿美元,同比增长21.0%。其中,金属切削机床出口额32.0亿美元,同比增长22.6%;金属成形机床出口额13.7亿美元,同比增长17.6%。切削刀具出口额29.3亿美元,同比增长6.2%。磨料磨具出口额35.3亿美元,同比增长20.7%。

2)主要机床公司出口情况:2021年机床公司出口表现均较好,同比呈现较大幅度增长,纽威数控/海天精工/国盛智科/创世纪/合锻智能/亚威股份海外收入同比增长54.78%/38.20%/52.46%/339.19%/5.11%/59.93%。

3.3、前瞻指标:日本对华订单8-10月yoy+20%以上;中国机床工具行业8-9月营收恢复上行

日本对华订单8/9/10月分别yoy+26.3%/+24.9%/+28.8%,实现连续三个月正增长。我们认为,订单作为前瞻性指标,同比增长印证下游投资正在逐步回暖。根据日本工作机械工业会数据:1)日本机床订单整体情况:2022年10月,日本机床月度订单总额为1411亿日元,yoy-5.5%;其中,外需订单为965亿日元,yoy-2.5%,内需订单为446亿日本,yoy-11.4%;2)日本机床订单重点区域情况:我们重点观察中国、欧洲、美国三个区域,2022年10月,日本对中国机床订单为311亿日元,yoy+28.8%;日本对欧洲机床订单为19.2亿日元,yoy+1.2%;日本对美国机床订单为274亿日元,yoy-0.7%。同时,从9月来看,日本对中国/欧洲/美国机床订单同比+26.3%/-6.5%/+14.3%。

中国机床工具行业2022年1-9月营业收入同比增长1.2%,其中8月、9月营业收入同比增长7.0%、8.3%,恢复上行。根据中国机床工具工业协会cmtba官方微信公众号信息:1)营业收入:2022年1-9月,中国机床工具工业协会重点联系企业营业收入同比增长1.2%。其中,金属切削机床分行业同比下降5.9%,金属成形机床分行业同比增长25.9%,工量具分行业同比下降1.9%,磨料磨具分行业同比增长16.2%;从月度情况来看,从月度来看,7月、8月、9月重点联系企业当月营业收入同比分别为下降2.5%、增长7.0%、增长8.3%。2)利润:2022年1-9月,中国机床工具工业协会重点联系企业利润总额同比增长30.0%。其中,金属切削机床分行业同比增长37.1%,金属成形机床分行业同比增长42.7%,工量具分行业同比下降12.0%,磨料磨具分行业同比增长155.8%。

4、中长期成长来源:中高端机床、核心部件国产化率空间大;集中度有望提升

4.1、机床结构:呈现大而不强特点,中高端机床国产化率提升空间较大

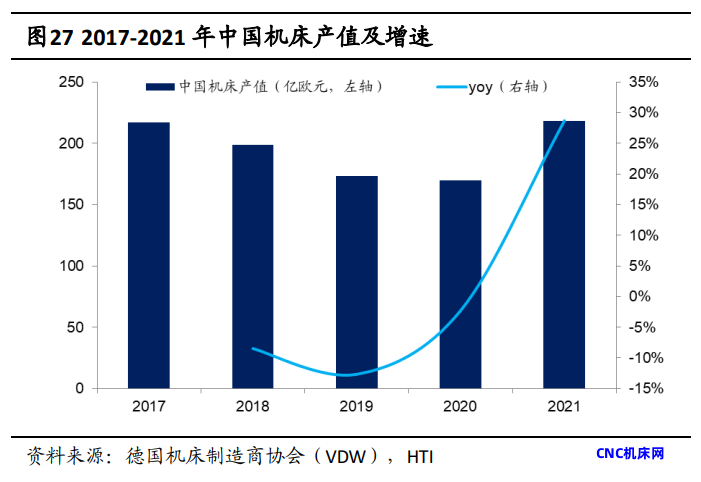

2021年全球机床产值为709亿欧元,yoy+20%。根据德国机床制造商协会(VDW)数据:2021年以欧元计算的全球机床产量增加了20%,达到709亿欧元。

中国机床消费量、产量2021年均排全球首位,但生产/出口机床偏低端,整体呈现大而不强特点,中高端市场仍有较大的成长空间。1)中国机床消费量、产量:2021年中国是全球最大的机床产量国与消费国。具体来看,根据德国机床制造商协会(VDW)数据,2021年中国机床消费量达236亿欧元,同比增长26.74%,全球规模占比为34%;机床产量达218亿欧元,同比增长28.70%,全球规模占比达31%;可以看到,中国是2021年全球最大的机床产量国与消费国;分类型来看,2021年中国金属切削机床产值141亿欧元,金属成形机床产值77亿欧元,产值均处于全球首位。

2)中国机床生产偏低端,中高端市场仍有较大的成长空间。具体表现为:中国机床出口价格远低于进口价格、中高端数控机床国产化率仍偏低。

①出口价格趋势改善,但仍远低于进口价格。2022年11月,中国机床月度出口金额为8.17亿美元,出口数量为162万台;月度进口金额为5.49亿美元,进口数量为0.56万台;从均价上看,我们计算,2022年11月中国机床出口均价、进口均价分别为505美元、98275美元,出口价格远低于进口价格。从中国出口价格趋势上看,2022年11月中国机床出口均价为505美元,相比2022年1月均价335美元有所提升。

②中国机床行业综合国产化率较高,但中高端机床国产化率仍有较高的提升空间。根据德国机床制造商协会(VDW)数据,2021年中国机床消费额为236亿欧元,进口规模为63亿元,进口依赖度为26.63%,国产化率为73.37%,处于较高水平;但从国产化率结构上看,中高端机床国产化率仍有较高的提升空间,以数控机床为例,根据科德数控招股说明书援引前瞻研究院数据,2018年中国低/中/高档数控机床国产化率分别为82%/65%/6%,处于趋势上行,相比2014年分别提升17pct/20pct/4pct,可以看到,我国中高端数控机床国产化率仍有较大的提升空间。

4.2、核心部件:中国机床主要部件市场规模预计约为135亿欧元,部分核心部件仍以进口为主

机床是由数控系统、传动系统部件、功能部件等核心部件构成,我们认为机床是一个复杂的系统;以数控系统为代表的核心部件仍以进口为主,国产化具有较大空间。根据国盛智科招股说明书,我们对机床的核心部件进行梳理,整体来看:

1)机床核心部件涵盖范围:数控机床生产所需的核心部件主要包括铸件、传动系统部件、数控系统、功能部件、钣焊件等。2)对机床生产与工作的影响:核心部件是机床结构的重要组成部分,或在其工作过程中发挥重要作用,能够一定程度上影响数控机床速度、精度、效率、稳定性、智能化、多轴化、复合化、安全性、环保性等关键性能与功能的部件。3)国产化进度:部分核心部件仍以进口为主,以数控系统为例,我国大型机床生产商多从日本、德国等技术成熟国家外购数控装置,中高档数控机床较为常用数控系统品牌包括日本发那科、德国西门子、日本三菱、德国海德汉等。

机床成本主要由结构件、控制系统、传动系统、驱动系统和刀库、刀塔组件及其他零部件等组成,我们测算,以2021年中国机床消费量为口径,中国机床主要部件市场规模为146亿欧元,区分部件来看,结构件/控制系统/传动系统/驱动系统/刀库、刀塔及组件/其他市场规模约为51.25/32.22/29.29/19.04/7.32/7.32亿欧元。1)机床成本构成:根据前瞻经济学人官方百家号信息,机床产品主要结构包括结构件、控制系统、传动系统、驱动系统和刀库、刀塔组件及其他零部件,成本占比分别为35%、22%、20%、13%、5%及5%,其中控制系统、传统系统、驱动系统三部分合计成本占比达55%。

2)机床主要部件市场规模测算:我们对2021年中国机床消费量口径下的机床主要机构市场规模进行测算,具体过程、假设、结论如下:

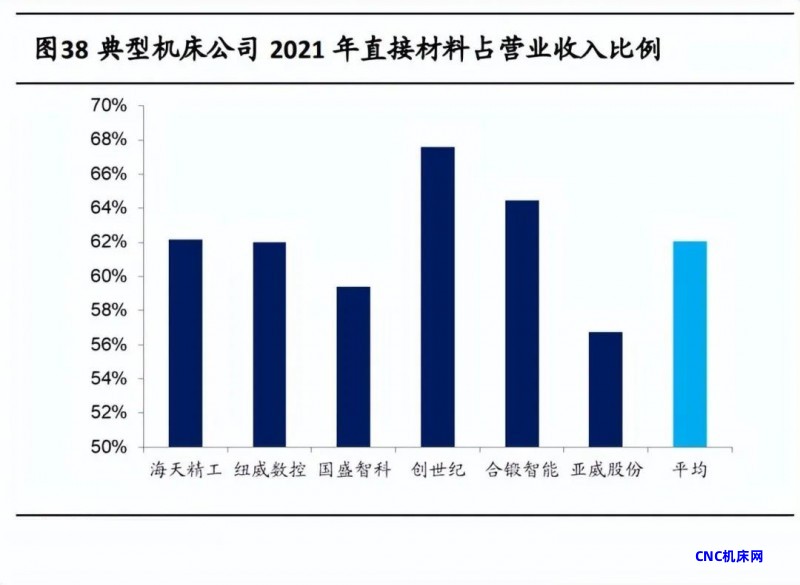

①测算直接材料/原材料成本(主要结构成本)占营业收入比例:我们选取典型机床公司海天精工(通用设备制造业)、纽威数控(通用机床)、国盛智科(数控机床)、创世纪(数控机床)、合锻智能(通用设备)、亚威股份(金属成形机床)的财务数据计算:根据上述典型机床公司2021年年报,我们分别获取及计算:a)营业成本占营收比例=1-毛利率;b)直接材料或原材料占营业成本比例(即剔除机床公司直接人工、折旧等成本);c)直接材料占营业收入比例=a)*b);d)平均直接材料或原材料占营业收入比例=上述典型机床公司各家直接材料占营业收入比例的平均值,结果为62.05%。

②测算2021年中国机床产量口径下的主要结构市场:a)中国机床消费量:根据德国机床制造商协会数据,2021年中国机床产量达236亿欧元;b)主要结构市场规模估算=中国机床消费量*典型机床公司各家直接材料占营业收入比例的平均值=236*62.05%=146亿欧元;c)各主要部件市场规模估计=主要结构市场规模*各部件占比(来源前瞻经济学人官方百家号),估算出2021年结构件/控制系统/传动系统/驱动系统/刀库、刀塔及组件/其他市场规模约为51.25/32.22/29.29/19.04/7.32/7.32亿欧元。③市场规模估算结果:以2021年中国机床消费量为口径,中国机床主要部件市场规模为146亿欧元,区分部件来看,结构件/控制系统/传动系统/驱动系统/刀库、刀塔及组件/其他市场规模约为51.25/32.22/29.29/19.04/7.32/7.32亿欧元。

4.3、竞争格局:优质民营公司加快发展,相比海外龙头营收规模、核心部件研制能力有待提升

从国内竞争格局看,“十八罗汉”中部分改制、退出历史舞台,一批优质民营机床公司逐步成长起来。根据论文《数控机床发展历程及未来趋势》(作者:刘强)的表述:1)我国机床产业经过了1949年前的萌芽阶段后,在“一五”期间奠基并快速发展;1958年第1台国产数控机床研制成功,由此开始了数控机床的发展历程,可以划分为:初始发展阶段、持续攻关和产业化发展阶段、高速发展和转型升级阶段。

2)“一五”时期发展起来的“十八罗汉”部分改制、部分退出历史舞台。

①“一五”时期,我国由苏联及东欧国家援建了156项重点工程项目,其中涉及机床工业的项目有:新建沈阳第一机床厂和武汉重型机床厂、改建沈阳第二机床厂(即中捷友谊厂),此外在苏联专家指导下,一机部按专业分工规划布局了被称为“十八罗汉”的一批骨干机床企业。在计划经济环境下,“十八罗汉”和“七所一院”快速建立了我国较完整的机床工具产业,支撑了建国后直至1978年改革开放前我国的工业化发展,并为改革开放后制造业的快速发展奠定基础。

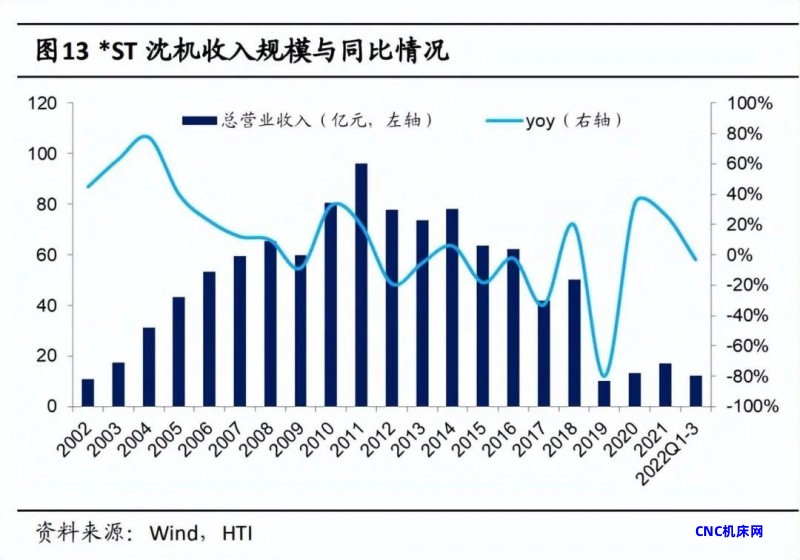

②近年来,“十八罗汉”经过多次改革,经营机制、管理体制、所有制结构都发生了很大变化,经过40多年发展变迁,曾经作为我国机床行业主力军的“十八罗汉”企业中,一部分改革创新稳定发展,如济南二机床已发展为世界三大数控冲压装备制造商之一,同时还生产大重型金属切削机床,成为“中国名牌”;一部分企业仍在改革调整之中,例如,沈阳机床、大连机床、齐二机床等已进入中国通用技术集团,并与集团下属的北京机床研究所、哈尔滨量具刃具公司、天津一机床等共同组成了先进制造与技术服务主业中的机床板块;少数企业已经破产不再经营,如长沙机床厂。

3)优质民营数控机床企业加快发展,在国内外市场产生重要影响,同时,国内刀具等配套产业链已逐步完善,我们认为这将为中国机床产业的发展奠定重要基础。

①近10年来,一批民营数控机床企业异军突起,在国内外市场产生重要影响,如北京精雕、四川普什宁江、大连光洋/科德、上海拓璞、纽威数控(苏州)、宁波海天精工、武汉华中数控、广州数控等,它们是在数控机床行业国内外市场竞争中崛起的后起之秀,成为中国数控机床产业发展新的有生力量。

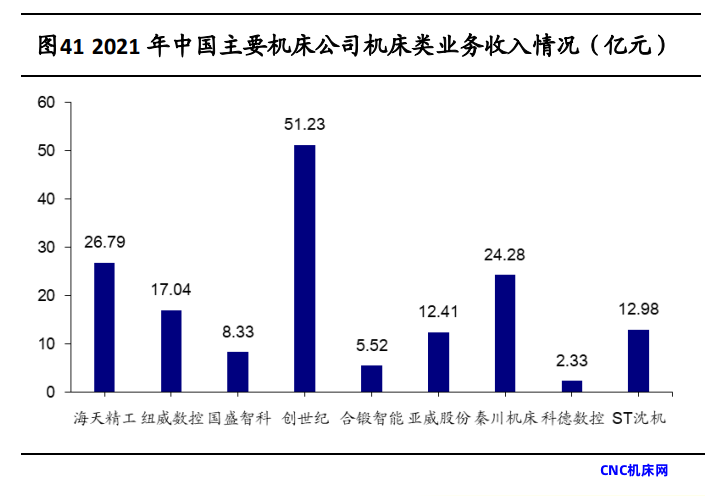

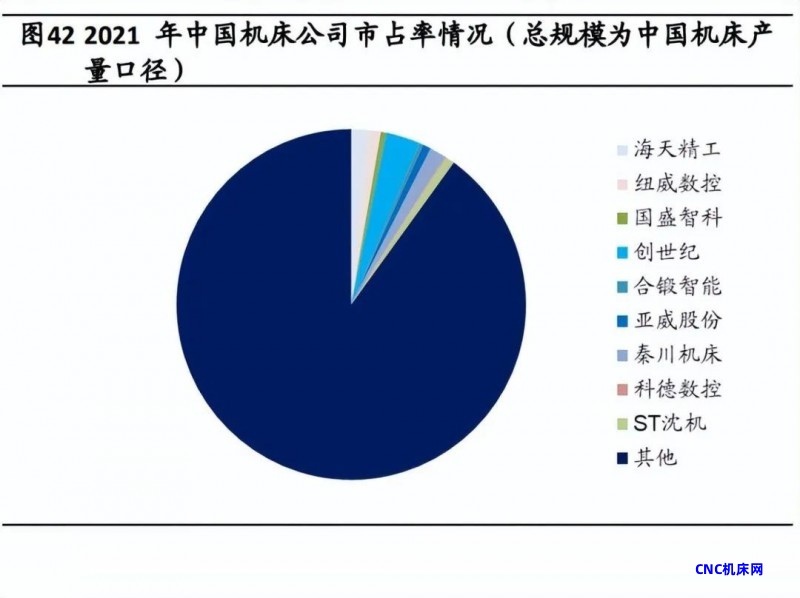

②以市场和用户需求为导向,东部沿海地区形成数控机床产业聚集区,如山东滕州中小机床之都、江苏泰州特种加工机床基地、浙江温岭工量具机床名城、浙江玉环经济型数控车床之都、浙江宁波模具之都、安徽博望刃具之乡等,它们为数控机床市场繁荣带来了新鲜的活力和特色。中国机床公司部分已初具规模,但由于市占率整体处于较低水平,有较大提升空间;同时,我们看到,海外机床产业链公司已有具有较大的营收规模,部分仅机床核心部件销售业务能实现不错的收入水平。我们认为,中国市场作为全球最大的机床消费/生产国(2021年数据),在机床产业链日趋完善的环境下,未来有望孕育出具有全球竞争力的机床及核心部件公司。1)现阶段,我国已涌现一批优质机床公司,例如海天精工、纽威数控、国盛智科、创世纪、科德数控等公司,机床类业务收入已具备一定规模,但市占率仍处于较低水平,我们测算,2021年海天精工、纽威数控、国盛智科、创世纪、合锻智能、亚威股份、秦川机床、科德数控、ST沈机合计国内市占率为9.98%,仍有较大提升空间。

2)海外龙头机床公司规模较大,2019年全球TOP10机床公司营收规模合计275.6亿美元,其中前五位山崎马扎克/通快/德玛吉森精机/马格/天田2019年营收均为30亿美元以上,分别为52.8/42.4/38.2/32.6/31.1亿美元,远高于中国机床公司;同时,我们看到,海外公司拥有完善的核心部件配套能力,比如发那科数控系统2021年财年营收为76.09亿元,上银科技的滚珠螺杆、线性滑轨2021财年营收分别为13.10、39.81亿元。我们认为,中国机床公司在两个方面还有较大提升空间:一是营收规模,中国是2021年全球最大的机床消费量/产量国,巨大的市场规模有孕育规模较大的机床公司;二是核心部件能力,在数控系统等核心部件能力上仍有较多研制路需要走。